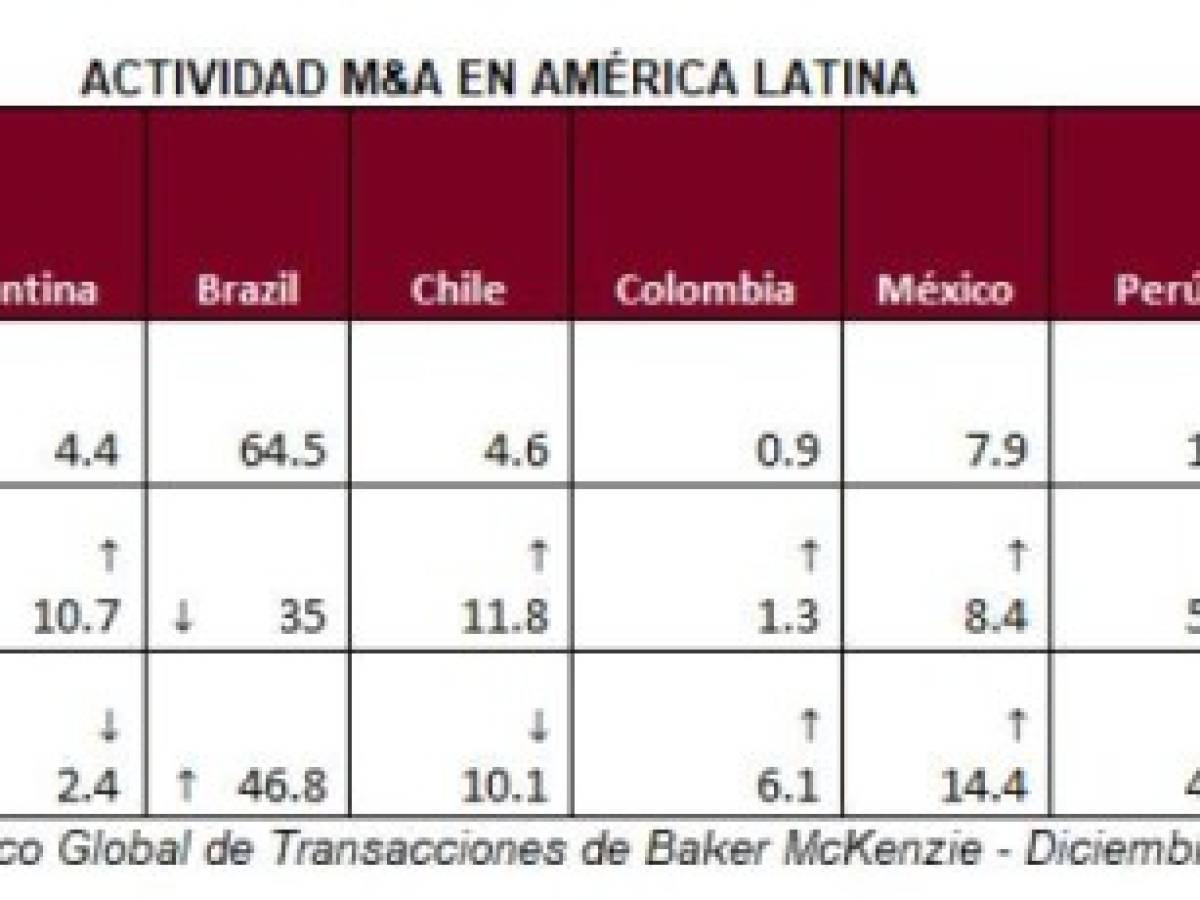

Tras una caída en 2018, la actividad de fusiones y adquisiciones (M&A, por sus siglas en inglés) se espera repunte en América Latina el próximo año, alcanzando los US$ 94 mil millones, lo que representa un incremento del 13% en comparación con los US$ 83 mil millones que se esperan para el 2018, de acuerdo con la cuarta edición del Pronόstico Global de Transacciones, producido por la firma global líder de servicios legales, Baker McKenzie y Oxford Economics (OE).

El reporte, basado en estimaciones de indicadores macroeconómicos de OE combinado con comentarios de socios de Baker McKenzie en 42 mercados en todo el mundo, proyecta que en el 2019 se verán diferencias en la actividad en los dos semestres del año. Varias de las grandes transacciones anunciadas para 2018 terminarán de ejecutarse en la primera mitad de 2019, mientras que las condiciones económicas subyacentes a esa demora podrían continuar durante ese período. Sin embargo, los indicadores macroeconómicos enfriarán el mercado hasta la segunda mitad del próximo año.

En América Latina, el informe anticipa que habrá más interés de los inversionistas en oportunidades a largo plazo. Con los nuevos gobiernos en Brasil y México, y la esperada resolución del TLCAN, se prevé una mayor actividad de transacciones para los próximos dos años, con un aumento en las fusiones y adquisiciones en la región alcanzando los US$94.000 millones en 2019 y US$98.000 millones en 2020.

Según el Pronóstico, la desaceleración de las fusiones y adquisiciones domésticas fue un reflejo de la agitación política y financiera que afectó a las empresas, así como a la economía en general. Sin embargo, las fusiones y adquisiciones de otras regiones hacia Latinoamérica tuvieron un comportamiento más positivo, al igual que la actividad IPO, lo que sugiere que particularmente los inversionistas extranjeros están considerando una visión a largo plazo.

'A pesar de la incertidumbre política y económica, continuamos viendo inversiones de M&A llegando a América Latina de otras regiones, lo que resulta en que el 70% de la actividad provenga de transacciones cross-border', dice Liliana Espinosa, líder regional para América Latina del grupo de práctica de M&A en Baker McKenzie. 'Con la esperada recuperación económica de Brasil el próximo año; la certeza sobre las reglas comerciales de México con América del Norte; la entrada en vigencia del CPTPP este año; y la recuperación de la confianza de los inversionistas en Chile, Perú y Colombia, prevemos un repunte en la actividad regional de fusiones y adquisiciones en 2019'.

Mercados en crecimiento

Dadas las elecciones presidenciales en Brasil, el alza en el mercado de valores y la recuperación del real, se espera que la confianza en las inversiones retorne en 2019, con una actividad total de fusiones y adquisiciones que alcance los US$46.800 millones el próximo año y un crecimiento aún mayor en 2020.En México, la actividad transaccional se ha visto claramente socavada en 2018 por la incertidumbre que rodea sus relaciones con Estados Unidos. Bajo los términos del acuerdo comercial renegociado, que tiene un impacto limitado sobre el acceso de México al mercado estadounidense, se pronostica un repunte en 2019, cuando se concreten transacciones que habían sido aplazadas.

En Colombia, los mercados respondieron bien a las elecciones presidenciales; al ingreso del país a la OCDE; al aumento de los precios del petróleo; y al lanzamiento de un ambicioso programa de infraestructura. Se espera que estos factores refuercen aún más la confianza empresarial y la actividad transaccional el próximo año. Sin embargo, estas mejoras en los fundamentos macroeconómicos llegaron demasiado tarde para impulsar la actividad en 2018, año en que las fusiones y adquisiciones alcanzarán solo los US$ 1.300 millones. Por lo tanto, se espera ver un fuerte crecimiento en la actividad total de fusiones y adquisiciones el próximo año, hasta ubicarse en unos US$6.000 millones.

Mercado IPO

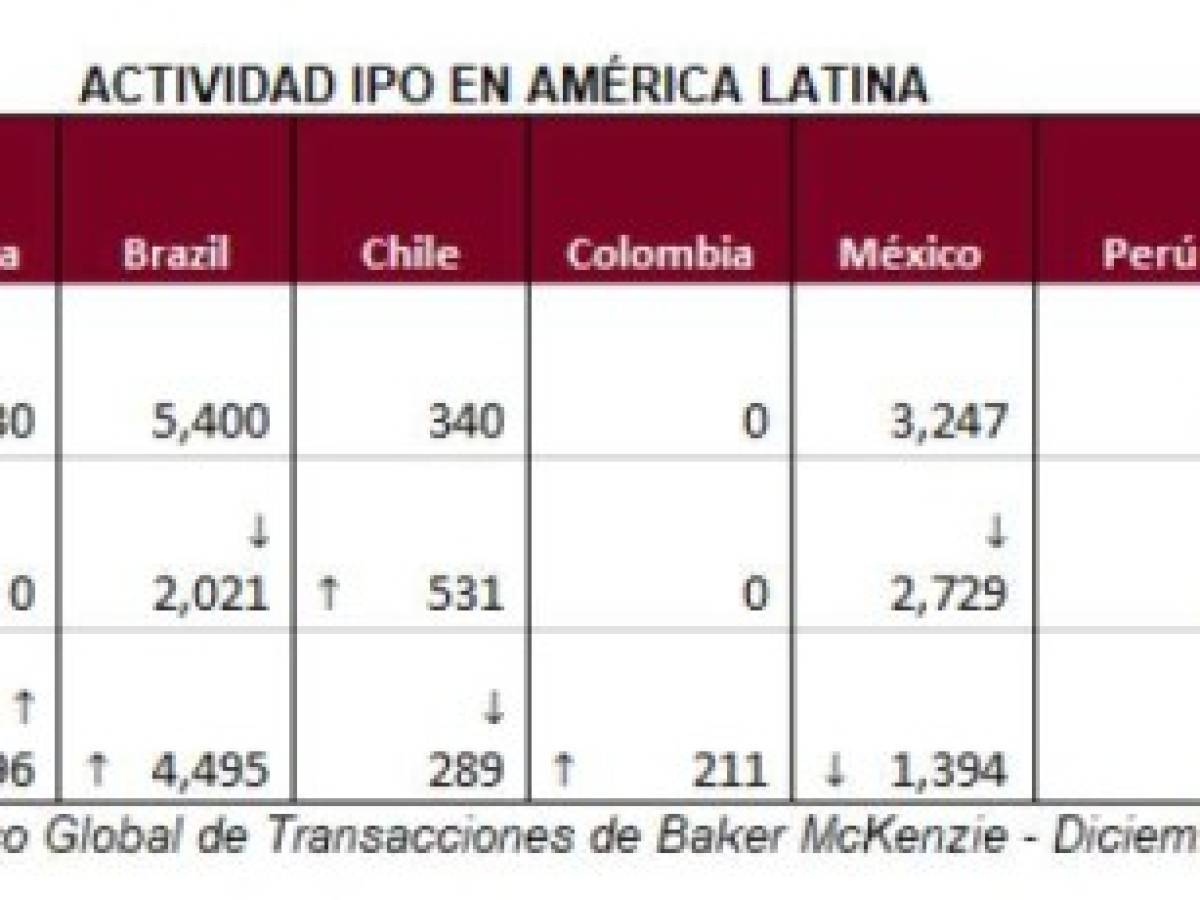

El Pronóstico estima un sólido crecimiento en el mercado IPO doméstico en 2019 en América del Norte, Asia-Pacífico y América Latina, y se prevé que las transacciones globales pasen de US$ 151.000 millones a US$164.000 millones con varias emisiones clave llegando al mercado. Posteriormente, se prevé que los IPOs tomarán una pausa temporal en 2020, a medida que los emisores potenciales esperen a que finalice el ajuste en los mercados de valores.A los dos principales mercados de IPO de América Latina, México y Brasil, les fue razonablemente bien en 2018, especialmente considerando el malestar general en ambas economías. Dada la recuperación esperada para 2019 en las condiciones económicas y financieras, las perspectivas para la actividad IPO son optimistas.

El total de actividad IPO de México para 2018 se vio impulsado por la inclusión de USD 1,8 mil millones de Grupo Aeroportuario de la Ciudad de México SA de CV, por lo que la recuperación subsiguiente puede parecer relativamente modesta. 'Prevemos que el IPO doméstico total aumentará de USD 5.3 mil millones en 2018, a USD 6.5 mil millones en 2019, antes de enfriarse el año siguiente', dijo la consultora.

A nivel global

La desaceleración de los indicadores macroeconómicos harán que la actividad transaccional del próximo año se reduzca marginalmente en comparación con 2018, debido al debilitamiento de los mercados europeos.El reporte pronostica que el valor de las fusiones y adquisiciones llegue a US$ 2.9 mil millones en 2019, un descenso frente a los US$3.100 millones este año, antes de caer a US$ 2.3 mil millones en 2020. Con algunas importantes operaciones de IPO programadas para 2019, se prevé un total de US$232.000 millones -un valor por encima de los US$ 220 mil millones de 2018-, antes de caer a US$ 154 mil millones en 2020. A partir de 2021, con los costos de los préstamos ajustándose a sus tasas 'neutrales' y con mercados de valores en crecimiento, se anticipa existan condiciones para el inicio de una nueva recuperación tanto en M&A como en IPOs.

'Las empresas con el tiempo se han vuelto más inmunes a la macro incertidumbre global y han aprendido a vivir con la volatilidad. Incluso con una economía global más fría y un proteccionismo en aumento, seguimos confiando en que el entorno y el apetito por la actividad transaccional se mantienen fuertes entre las empresas en todo el mundo', concluye Ai Ai Wong, líder global de prácticas transaccionales de Baker McKenzie.