Por Gabriela Mera, oficial de inversiones de BID Invest en la División de Instituciones Financieras

Mediante la creación de bonos temáticos, no solo se aporta conocimiento financiero y técnico a nuestra región, sino que se comparten valiosas experiencias comunes.

En 2015, los países que integran la ONU acordaron la Agenda 2030 para el Desarrollo Sostenible, y con ella los 17 Objetivos de Desarrollo Sostenible (ODS). Alcanzar los ODS, explica la ONU, significará construir "un mundo más seguro, saludable y equitativo para las generaciones presentes y futuras".

En este contexto, América Latina y el Caribe (ALC) enfrentan grandes desafíos para asegurar su sostenibilidad económica. Por ello, asegurar el desarrollo empresarial de la región se convierte en uno de sus mayores retos, al mismo tiempo que se genera un espacio germinal para prometedoras oportunidades. Así, hoy en día, los temas relativos al desarrollo se trabajan de manera integral, reconociendo que debe existir un balance entre la sostenibilidad económica, social y ambiental.

Con el paso de los años, surgió en la región la necesidad de configurar instrumentos de inversión adecuados y que sean emitidos por las bolsas de valores de cada país, sumando los esfuerzos de las empresas y bancos locales. Se buscaba asimismo atraer la inversión local e internacional, con cuyos fondos se pudieran sacar adelante proyectos verdes, sociales o sostenibles.

Según cálculos del BID, p ara el año 2030 la región necesitará una inversión aproximada de US$75.000 a US$80.000 millones anuales para cumplir con el Acuerdo de París. En este contexto, BID Invest decidió contribuir con la creación de una nueva clase de activos de bonos, denominados bonos temáticos.

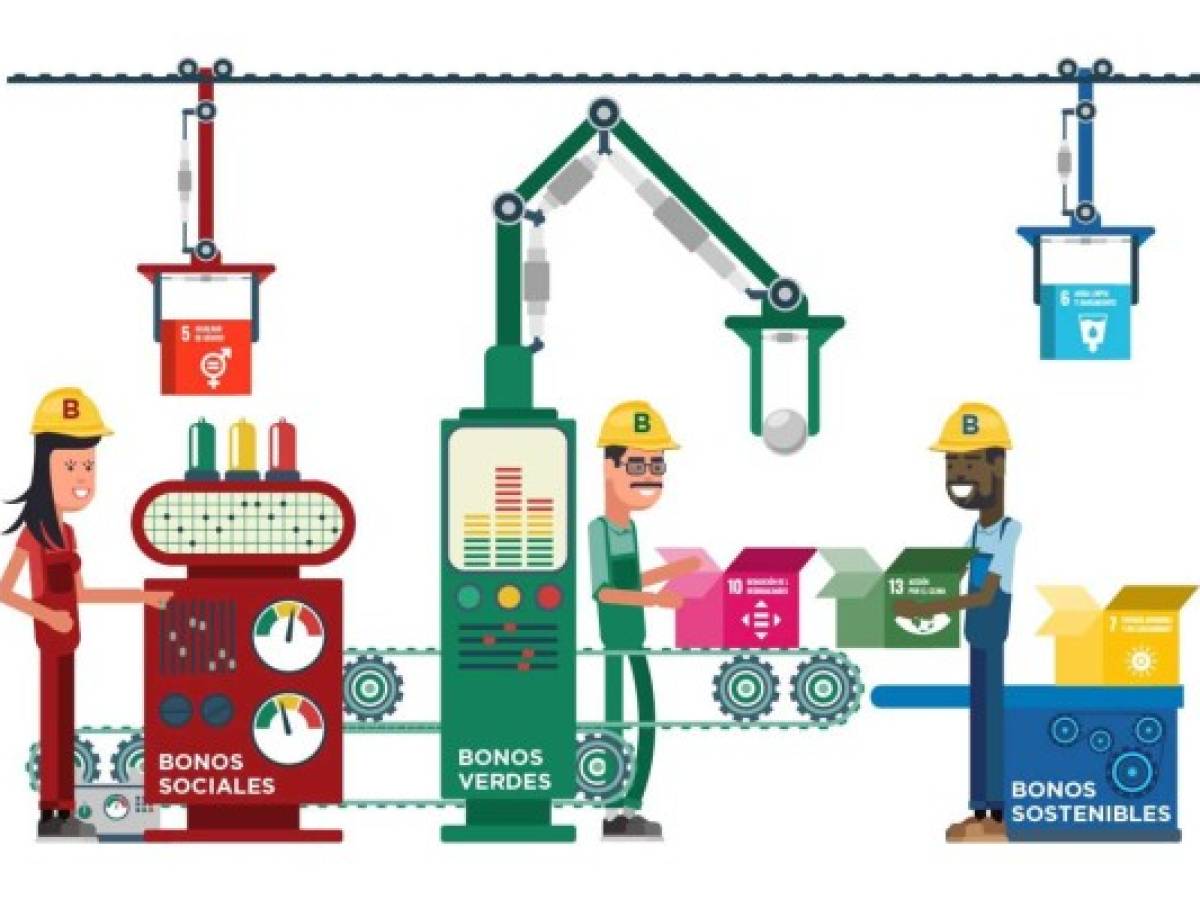

Si bien el mercado de bonos ya es conocido como un instrumento adecuado para emisores o activos de gran envergadura y bajo riesgo, los bonos temáticos marcan la diferencia al ser una solución de mercados de capitales de deuda para financiar proyectos verdes, sociales. De este modo, al poder coexistir, se convierten en instrumentos integrales. Por ejemplo: al financiar una combinación de proyectos verdes y sociales, se hace posible también la emisión de bonos sostenibles.

Adicionalmente, con los bonos temáticos, el emisor puede encontrar una gama de beneficios como:

- Acceder a un grupo de inversionistas con enfoque social y/o verde, al que no se tendría acceso empleando bonos estándares.

- Fortalecer el posicionamiento de su marca, estrategia ambiental y social y gobernanza corporativa, dado el mayor nivel de transparencia y compromisos que adquieren con los inversores.

- Generar un impacto positivo en su ambiente de negocios.

- Posicionarse como un jugador relevante en el creciente mercado de financiamiento sostenible, con estándares cada vez más altos.

Con esta nueva clase de activos en el mercado, es sumamente necesario empezar a utilizar instrumentos estandarizados para cuantificar, medir y difundir el impacto. De esta manera, el papel de inversionistas como el BID y BID Invest se vuelve crucial en el diseño y monitoreo de estas inversiones, gracias a la transferencia de conocimiento.

Dentro de las operaciones más relevantes que el BID y BID Invest han apoyado recientemente se encuentran:

Primer bono soberano verde de un Estado en América Latina: Chile.

Primer bono social soberano del mundo, emitido por el Gobierno de Ecuador, con una garantía respaldada por el BID.

Primer bono verde de Ecuador, emitido por Banco Pichincha y suscrito parcialmente por BID Invest.

Primer bono social de género de la región, emitido por Banistmo y adquirido en su totalidad por BID Invest.

Primer bono sostenible de Colombia, emitido por Bancolombia y suscrito enteramente por BID Invest.

BID Invest ha venido trabajando arduamente con los bonos temáticos y continuará su gestión y liderazgo para contribuir con la tendencia mundial de impulsar los negocios sostenibles. Del mismo modo, continuaremos creando una nueva clase de activos a través de productos financieros, brindando asistencia técnica y la creación y difusión en América Latina y el Caribe del conocimiento adquirido.■

SOBRE LA AUTORA:

Gabriela Mera es oficial de inversiones de BID Invest en la División de Instituciones Financieras, y está a cargo de la originación y estructuración de operaciones de financiamiento para el sector financiero y mercado de capitales en Ecuador. Tiene más más de 13 años de experiencia en la banca multilateral y ha liderado varios proyectos en los sectores financiero, de mercados de capitales y corporativo en América Latina y El Caribe. Antes de trabajar para BID Invest, Gabriela fue oficial de inversiones del sector privado del BID en Washington DC, donde estuvo a cargo del liderazgo de proyectos con instituciones financieras y empresas corporativas que buscaban atender las necesidades de la base de la pirámide socioeconómica en América Latina y el Caribe. Previo a esto, fue consultora financiera en el Departamento Fiduciario y de Adquisiciones del BID en Ecuador. Gabriela trabajó en el Departamento de Control Interno del ABN-Amro Bank, sucursal Ecuador y tiene un MBA en finanzas de la Johns Hopkins University y un posgrado del Programa de Desarrollo de Liderazgo para Gerentes de Minorías de la misma institución. También es ingeniera en administración de empresas y contadora pública, ambos títulos obtenidos en la Universidad Católica de Ecuador.

Mediante la creación de bonos temáticos, no solo se aporta conocimiento financiero y técnico a nuestra región, sino que se comparten valiosas experiencias comunes.

En 2015, los países que integran la ONU acordaron la Agenda 2030 para el Desarrollo Sostenible, y con ella los 17 Objetivos de Desarrollo Sostenible (ODS). Alcanzar los ODS, explica la ONU, significará construir "un mundo más seguro, saludable y equitativo para las generaciones presentes y futuras".

En este contexto, América Latina y el Caribe (ALC) enfrentan grandes desafíos para asegurar su sostenibilidad económica. Por ello, asegurar el desarrollo empresarial de la región se convierte en uno de sus mayores retos, al mismo tiempo que se genera un espacio germinal para prometedoras oportunidades. Así, hoy en día, los temas relativos al desarrollo se trabajan de manera integral, reconociendo que debe existir un balance entre la sostenibilidad económica, social y ambiental.

Lea más: ¿Qué pueden aprender las empresas de la gestión en la era digital?

Un informe de 2017 realizado por la Comisión de Negocios y Desarrollo Sostenible (BSDC por sus siglas en inglés) estima que los inversionistas pueden generar más de US$1,2 billones de dólares invirtiendo en oportunidades sostenibles vinculadas con los ODS. El informe calcula el valor regional económico de ALC y afirma que el sector privado de la región tendrá una oportunidad de negocios sana y estratégica de continuar por el camino de la inversión en el bienestar común.

Bonos temáticos y desarrollo

Hace más de una década, los mercados financieros vieron una opción diferente para la inversión en el desarrollo con la generación de bonos verdes, bonos sociales y bonos sostenibles. El resultado fue ideal pese a que estos bonos eran estructurados de forma individual y tenían un propósito específico.Con el paso de los años, surgió en la región la necesidad de configurar instrumentos de inversión adecuados y que sean emitidos por las bolsas de valores de cada país, sumando los esfuerzos de las empresas y bancos locales. Se buscaba asimismo atraer la inversión local e internacional, con cuyos fondos se pudieran sacar adelante proyectos verdes, sociales o sostenibles.

Según cálculos del BID, p ara el año 2030 la región necesitará una inversión aproximada de US$75.000 a US$80.000 millones anuales para cumplir con el Acuerdo de París. En este contexto, BID Invest decidió contribuir con la creación de una nueva clase de activos de bonos, denominados bonos temáticos.

Si bien el mercado de bonos ya es conocido como un instrumento adecuado para emisores o activos de gran envergadura y bajo riesgo, los bonos temáticos marcan la diferencia al ser una solución de mercados de capitales de deuda para financiar proyectos verdes, sociales. De este modo, al poder coexistir, se convierten en instrumentos integrales. Por ejemplo: al financiar una combinación de proyectos verdes y sociales, se hace posible también la emisión de bonos sostenibles.

Adicionalmente, con los bonos temáticos, el emisor puede encontrar una gama de beneficios como:

- Acceder a un grupo de inversionistas con enfoque social y/o verde, al que no se tendría acceso empleando bonos estándares.

- Fortalecer el posicionamiento de su marca, estrategia ambiental y social y gobernanza corporativa, dado el mayor nivel de transparencia y compromisos que adquieren con los inversores.

- Generar un impacto positivo en su ambiente de negocios.

- Posicionarse como un jugador relevante en el creciente mercado de financiamiento sostenible, con estándares cada vez más altos.

Presente y futuro de los bonos temáticos

El mundo ya ha tomado conciencia de los retos que enfrenta el mercado de capitales, traducidos en un mayor compromiso, con inversiones que abordan aspectos ambientales, sociales y con mayor transparencia en las prácticas, gracias a la opinión de segundas partes que verifican y garantizan el adecuado uso de los recursos.Con esta nueva clase de activos en el mercado, es sumamente necesario empezar a utilizar instrumentos estandarizados para cuantificar, medir y difundir el impacto. De esta manera, el papel de inversionistas como el BID y BID Invest se vuelve crucial en el diseño y monitoreo de estas inversiones, gracias a la transferencia de conocimiento.

Dentro de las operaciones más relevantes que el BID y BID Invest han apoyado recientemente se encuentran:

Primer bono soberano verde de un Estado en América Latina: Chile.

Primer bono social soberano del mundo, emitido por el Gobierno de Ecuador, con una garantía respaldada por el BID.

Primer bono verde de Ecuador, emitido por Banco Pichincha y suscrito parcialmente por BID Invest.

Primer bono social de género de la región, emitido por Banistmo y adquirido en su totalidad por BID Invest.

Primer bono sostenible de Colombia, emitido por Bancolombia y suscrito enteramente por BID Invest.

BID Invest ha venido trabajando arduamente con los bonos temáticos y continuará su gestión y liderazgo para contribuir con la tendencia mundial de impulsar los negocios sostenibles. Del mismo modo, continuaremos creando una nueva clase de activos a través de productos financieros, brindando asistencia técnica y la creación y difusión en América Latina y el Caribe del conocimiento adquirido.■

SOBRE LA AUTORA:

Gabriela Mera es oficial de inversiones de BID Invest en la División de Instituciones Financieras, y está a cargo de la originación y estructuración de operaciones de financiamiento para el sector financiero y mercado de capitales en Ecuador. Tiene más más de 13 años de experiencia en la banca multilateral y ha liderado varios proyectos en los sectores financiero, de mercados de capitales y corporativo en América Latina y El Caribe. Antes de trabajar para BID Invest, Gabriela fue oficial de inversiones del sector privado del BID en Washington DC, donde estuvo a cargo del liderazgo de proyectos con instituciones financieras y empresas corporativas que buscaban atender las necesidades de la base de la pirámide socioeconómica en América Latina y el Caribe. Previo a esto, fue consultora financiera en el Departamento Fiduciario y de Adquisiciones del BID en Ecuador. Gabriela trabajó en el Departamento de Control Interno del ABN-Amro Bank, sucursal Ecuador y tiene un MBA en finanzas de la Johns Hopkins University y un posgrado del Programa de Desarrollo de Liderazgo para Gerentes de Minorías de la misma institución. También es ingeniera en administración de empresas y contadora pública, ambos títulos obtenidos en la Universidad Católica de Ecuador.